اخبار صناديق الاستثمار العالمية واهم الصناديق التي ينصح الاستثمار بها لعام 2023

تتجه عيون المستثمرين نحو عام 2023 بتفاؤل وتطلع لاستكشاف فرص الاستثمار الواعدة في ظل تقلبات الأسواق العالمية ويتابعون اخبار صناديق الاستثمار العالمية. في هذا السياق، تشكل الصناديق الاستثمارية المتداولة (ETFs) واحدة من أبرز الأدوات التي ينظر إليها المستثمرون باهتمام كبير. تعتبر هذه الصناديق خيارًا جذابًا لتحقيق التنويع وتحقيق عوائد مستدامة، حيث تقدم مرونة وسيولة في التداول، مما يجعلها مثالية للمستثمرين من مختلف الأوساط والمستويات.

في ظل التقدم التكنولوجي والتطورات في عالم الاستثمار وفي عالم اخبار صناديق الاستثمار العالمية، يتسائل الكثيرون عن أفضل الخيارات في عام 2023. هل تتجه الأنظار نحو القطاعات التقنية الابتكارية؟ أم تظل الاستثمارات في الطاقة المتجددة محورية؟ هل تظل الأسهم الكبرى ذات القيمة السوقية المركزة تحظى بشعبية مستمرة؟

في هذه المقدمة، سنلقي نظرة فاحصة على أفضل الصناديق الاستثمارية المتداولة المتوقعة أن تتصدر قوائم التفضيل في عام 2023. سنتناول الاتجاهات الاستثمارية الحالية، ونلقي الضوء على القطاعات الواعدة والمؤشرات الاقتصادية التي قد تلعب دورًا حاسمًا في اتخاذ قرارات الاستثمار الذكية. دعونا نستعرض سويًا ما يمكن توقعه في رحلة الاستثمار خلال عام 2023 وكيف يمكن للمستثمرين تحقيق أفضل عائد من خلال الاستفادة من الفرص الواعدة في ساحة الصناديق الاستثمارية المتداولة.

اخبار صناديق الاستثمار العالمية وافضلها

SPDR S&P 500 ETF Trust (SPY)

صندوق SPDR S&P 500 ETF Trust (SPY) يعتبر واحدًا من أفضل صناديق الاستثمار المتداولة (ETFs) في مؤشر القيمة السوقية الأمريكي. يقدم SPY فرصة فعالة وسهلة للمستثمرين للاستثمار في سوق الأسهم الأمريكية ومتابعة أداء مؤشر S&P 500، الذي يضم 500 من أكبر الشركات في الولايات المتحدة. يتيح SPY للمستثمرين الحصول على تعريض فوري ومتنوع لسوق الأسهم الأمريكية، حيث يقوم بتتبع ومحاكاة أداء مؤشر S&P 500. يعتبر S&P 500 من بين أهم المؤشرات في عالم الاستثمار، حيث يشمل شركات مختلفة ويعكس تحركات الاقتصاد الأمريكي وهو يتصدر محركات البحث في اخبار صناديق الاستثمار العالمية. ميزة SPY تكمن في سيولته العالية وتداوله اليومي النشط، مما يجعله خيارًا مثاليًا للمستثمرين الذين يرغبون في تنويع محفظتهم مع تحقيق تغطية شاملة لسوق الأسهم الأمريكية. كما يوفر SPY فوائد الاستثمار في مؤشر متنوع دون الحاجة إلى شراء الأسهم الفردية. تُعد تكلفة إدارة SPY منخفضة مقارنة بصناديق الاستثمار الأخرى، مما يعزز جاذبيته للمستثمرين الذين يبحثون عن حلاً تكلفته مناسبة. بالإضافة إلى ذلك، يوفر SPY توزيعات توزيع نقدية منتظمة للمستثمرين، مما يزيد من جاذبيته كخيار للدخل.

باختصار، صندوق SPDR S&P 500 ETF Trust (SPY) يمثل خيارًا قويًا للمستثمرين الذين يسعون للاستفادة من أداء الأسواق الأمريكية بشكل شامل وفعّال ومن المهم متابعة اخبار صناديق الاستثمار العالمية فيما يخص هذا السياق.

Vanguard FTSE Developed Markets ETF (VEA)

تقع Vanguard FTSE Developed Markets ETF (VEA) ضمن نخبة الصناديق الاستثمارية العالمية التي تجذب الانتباه بفضل أدائها المتميز وتنوعها الشامل. يُعتبر هذا الصندوق جزءًا من مجموعة Vanguard، وهي شركة إدارة استثمارية رائدة على مستوى العالم مع سجل حافل من تقديم حلاول الاستثمار الموثوقة والفعّالة.

يتبع صندوق Vanguard FTSE Developed Markets ETF (VEA) مؤشر FTSE Developed All Cap ex US Index، والذي يتبع أداء الشركات في الأسواق المتقدمة نموًا، باستثناء الولايات المتحدة. يشمل نطاق الاستثمار لهذا الصندوق الشمولي الشامل مجموعة واسعة من الشركات في القطاعات المختلفة، مما يوفر للمستثمرين فرصة فعّالة للتنويع الجغرافي والقطاعي. من خلال استثماراته في الأسواق المتقدمة، يقدم VEA للمستثمرين فرصة للاستفادة من نمو الشركات في مناطق مثل أوروبا، واليابان، وأستراليا، وكندا، وغيرها. يتيح هذا التوزيع الجغرافي للصندوق تحقيق تنويع فعّال وتقليل التعرض للمخاطر المحلية. ميزة أخرى تجعل VEA جذابًا هي هيكل تكاليفه المنخفض، حيث تعتبر Vanguard معروفة بتقديم أحد أفضل الأسعار في صناعة صناديق الاستثمار المتداولة. هذا يعني أن المستثمرين يستفيدون من أداء رائع وتنوع وإدارة فعّالة للمحافظ مقابل تكاليف منخفضة، مما يعزز جاذبية الصندوق بشكل إضافي.

تلخيصًا، يُعتبر صندوق Vanguard FTSE Developed Markets ETF (VEA) خيارًا جذابًا للمستثمرين الذين يسعون للاستفادة من أداء الشركات في الأسواق المتقدمة خارج الولايات المتحدة، مع التركيز على التنويع والتكاليف المنخفضة.

Energy Select Sector SPDR Fund (XLE)

يعتبر صندوق Energy Select Sector SPDR Fund (XLE) من اخبار صناديق الاستثمار العالمية من بين أفضل صناديق الاستثمار المتداولة في قطاع الطاقة، حيث يوفر للمستثمرين إمكانية الاستفادة من أداء الشركات ذات الصلة في هذا القطاع الحيوي. يُعتبر XLE جزءًا من سلسلة صناديق SPDR التي تتخذ منهجًا قائمًا على تتبع وتمثيل أداء قطاعات معينة في السوق.

يقوم XLE بتتبع أداء قطاع الطاقة في الولايات المتحدة، والذي يتضمن شركات النفط والغاز وخدمات الطاقة. يتيح ذلك للمستثمرين الدخول إلى سوق الطاقة والاستفادة من تحركات الأسعار في هذا القطاع الحيوي. قطاع الطاقة يعد جزءًا أساسيًا من الاقتصاد، ويتأثر بتطورات الطلب على الطاقة والأحداث الجيوسياسية والابتكار التكنولوجي. يوفر XLE للمستثمرين فرصة للاستفادة من هذه التحولات والتغيرات، مما يجعله خيارًا جذابًا لأولئك الذين يسعون للمشاركة في أسواق الطاقة. من الجوانب الجذابة لـ XLE هو تنوعه في الاستثمارات، حيث يمتلك محفظة متنوعة من الشركات الكبيرة والصغيرة في صناعة الطاقة. يُعتبر هذا التنوع أحد العوامل المهمة لتقليل المخاطر وتعزيز الاستقرار في محفظة المستثمر. يُضاف إلى ذلك، صندوق XLE يتمتع بسيولة عالية، مما يسهل على المستثمرين الشراء والبيع بكفاءة، ويقلل من انحسار السعر ويوفر فرصًا لتحقيق عوائد جيدة.

باختصار، يُعد صندوق Energy Select Sector SPDR Fund (XLE) خيارًا ممتازًا للمستثمرين الذين يرغبون في الاستفادة من أداء قطاع الطاقة في الولايات المتحدة، والتمتع بتنوع وسيولة ممتازين في استثماراتهم ويرغبون بمتابعة اخبار صناديق الاستثمار العالمية.

S&P 500 Dividend Aristocrats ETF (NOBL)

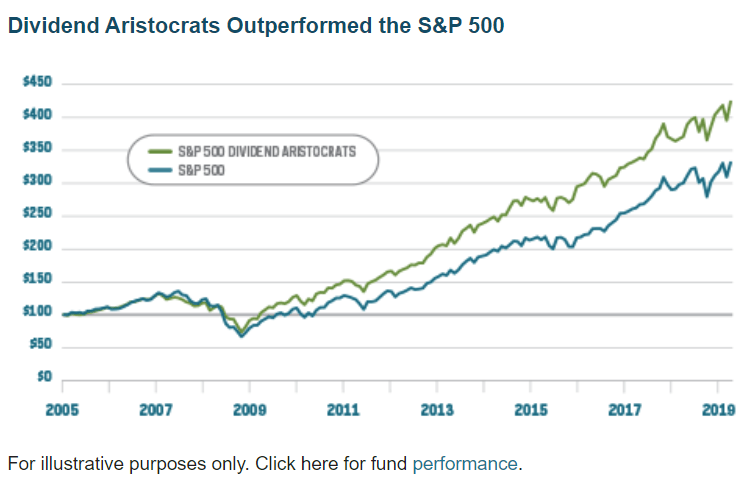

يُعتبر صندوق S&P 500 Dividend Aristocrats ETF (NOBL) من بين أفضل صناديق الاستثمار والتي تتمركز بقمة اخبار صناديق الاستثمار العالمية التي تُقدم توزيعات الأرباح، وهو يشغل مكانة بارزة في عالم الاستثمار بفضل استراتيجيته المميزة وأدائه المستقر.

تمتاز NOBL بتتبعها لمؤشر S&P 500 Dividend Aristocrats، الذي يجمع بين الشركات ذات الرأسمال الكبير والمستدام، والتي تاريخيًا قد زيادة توزيعات الأرباح لمدة 25 سنة على الأقل. يُعتبر هذا المعيار مؤشرًا على استقرار وقوة الشركات التي يتم اختيارها في المؤشر.

يقدم NOBL للمستثمرين الفرصة للاستفادة من توزيعات الأرباح المنتظمة والمتزايدة، مما يجعله خيارًا جذابًا لأولئك الذين يبحثون عن دخل استثماري مستدام. بفضل انتقائه للشركات ذات تاريخ حافل في زيادة توزيعات الأرباح، يُعتبر NOBL قائمة متينة من الشركات المُثبتة.

مع تحقيقه لتوازن بين العائد الجيد والاستدامة، يُعد NOBL خيارًا مثاليًا للمستثمرين الذين يرغبون في الاستفادة من توزيعات الأرباح مع الحفاظ على مستوى مناسب من الأمان والثبات في محفظتهم. بالإضافة إلى ذلك، يتيح للمستثمرين الوصول إلى مجموعة متنوعة من القطاعات والصناعات، مما يُعزز التوزيع الجغرافي ويقلل من تركيز المخاطر.

باختصار، يُمثل صندوق S&P 500 Dividend Aristocrats ETF (NOBL) خيارًا متفوقًا للمستثمرين الذين يتطلعون إلى تحقيق عائد مالي مستدام من خلال استثمارات قائمة على توزيعات الأرباح.

iShares 20+ Year Treasury Bond ETF (TLT)

صندوق iShares 20+ Year Treasury Bond ETF (TLT) يعتبر واحدًا من أبرز صناديق الاستثمار المتداولة المتخصصة في السندات الطويلة الأجل. يتميز هذا الصندوق باحتوائه على محفظة متنوعة من السندات الحكومية الأمريكية طويلة الأجل، مما يوفر للمستثمرين فرصة فريدة للاستفادة من عوائد الفائدة على المدى الزمني الطويل. يهدف صندوق TLT إلى تحقيق أداء يتناسب مع أداء مؤشر بلومبرج باركليز US 20+ Year Treasury Bond Index، الذي يتبع السندات الحكومية الأمريكية طويلة الأجل. يُعتبر هذا الاستثمار خيارًا مثاليًا للمستثمرين الذين يبحثون عن الاستقرار والتوازن في محفظتهم من خلال التعرض للسندات ذات المدى الزمني الطويل. بفضل استثماراته في السندات الحكومية، يُعد TLT أحد الخيارات الرئيسية للمستثمرين الذين يسعون إلى تقليل المخاطر وتحقيق دخل ثابت. يتيح للمستثمرين الاستفادة من تقلبات سوق الفائدة، وذلك من خلال تحقيق عوائد جذابة على المدى الطويل.

تُعتبر سندات الخزانة الطويلة الأجل من الأصول ذات المخاطر المنخفضة نسبيًا، مما يُضفي على صندوق TLT صفة الاستقرار والأمان. يتيح للمستثمرين التنويع في محفظتهم وتحقيق توازن فعّال بين العوائد والمخاطر، مما يُجعله خيارًا مواتيًا للأفراد والمستثمرين الذين يولون اهتمامًا خاصًا للسندات الحكومية على المدى الطويل.

iShares Core U.S. Aggregate Bond ETF (AGG)

صندوق iShares Core U.S. Aggregate Bond ETF (AGG) يعد واحدًا من أبرز الصناديق الاستثمارية المتداولة في سوق السندات الإجمالية، ويتميز بمحفظة متنوعة وتنوع استثماري يلبي احتياجات المستثمرين الباحثين عن توازن وأمان في محفظتهم. يقدم AGG فرصة فريدة للاستفادة من عوائد الفائدة وتقليل المخاطر في سوق السندات.

يتبع صندوق AGG مؤشر بلومبرج باركليز الأمريكي للسندات الإجمالية (U.S. Aggregate Bond Index)، مما يعكس تركيبة واسعة من سوق السندات الأمريكية. يشمل ذلك السندات الحكومية، والسندات الشركية، وسندات الخزانة، والسندات البلدية، مما يوفر للمستثمر تنوعًا كبيرًا في مصادر العائد. من خلال استثماراته المتنوعة، يسعى AGG إلى تحقيق توازن فعّال بين العوائد والمخاطر. يتيح للمستثمر الوصول إلى فئات متعددة من السندات، مما يسهم في تعزيز توزيع المخاطر وتعزيز الاستقرار في محفظته. يعتبر AGG خيارًا شهيرًا للمستثمرين الذين يرغبون في تحقيق توازن مثلى بين العوائد والاستقرار. يوفر الصندوق أداءً متميزًا عبر فترات طويلة، مما يجعله جزءًا أساسيًا في استراتيجيات التنويع وإدارة المخاطر للمستثمرين المختلفين. AGG يظل خيارًا موثوقًا لتلبية احتياجات المستثمرين الذين يتطلعون إلى الاستثمار في سوق السندات الإجمالية بشكل متوازن ومدروس.

هذه هي اهم اخبار صناديق الاستثمار العالمية والتي يجب على اي شخص لديه الاهتمام بالبحث ان يتابع اخبار صناديق الاستثمار العالمية بشكل مستمر ومدروس.